PSD2 nadchodzi wielkimi krokami. Banki mają czas do 14 września na dostosowanie się do unijnej dyrektywy – od tego momentu rozpocznie się prawdziwa walka między tradycyjnymi instytucjami finansowymi a fintechami.

Robi się coraz goręcej, tym bardziej, że nawet Facebook szykuje się do uderzenia na rynku finansowym. Na razie jednak mamy niewiele aplikacji korzystających z PSD2, które byłyby warte zainteresowania.

Branża finansowa uległa w ostatnich latach ogromnej przemianie. Głównym powodem jest cyfrowa transformacja. Jedna z wiodących globalnych instytucji finansowych, Deutsche Bank, poinformowała niedawno, że planuje zwolnić na całym świecie 20 tys. pracowników.

W Polsce tendencja wygląda podobnie. Bank Pekao S.A. w 2018 r. przeprowadził „Program Dobrowolnych Odejść”, który objął 915 osób i był skierowany do pracowników nabywających wówczas uprawnienia emerytalne. Do 31 października 2019 r. w planach banku jest z kolei rozwiązanie umowy o pracę z nawet 950 pracownikami.

Wpływają na to nie tylko kłopoty branży finansowej, ale i przemiany technologiczne. Większość klientów, która jeszcze przed laty załatwiała sprawy w oddziale banku, dziś robi to przy pomocy smartfona lub komputera.

Kolejne zmiany w bankowości zwiastuje unijna dyrektywa PSD2 (Payment Services Directive 2), która spowoduje, że klienci banków będą mogli korzystać z aplikacji dostarczanych przez podmioty trzecie.

Możliwa stanie się obsługa np. trzech kont bankowych (przykładowo Bank Pekao S.A., Millenium Bank i mBank) w jednym miejscu, zarówno jeżeli chodzi o sprawdzanie salda, historii transakcji, jak i dokonywanie płatności.

Czy PSD2 stworzy konkurencję dla banków?

Nowe przepisy wpłyną na strukturę całego rynku. 41 proc. przedstawicieli banków przyznało, że w pierwszym roku po wdrożeniu PSD2 ich główną konkurencją będą inne banki, ale już w trzyletniej perspektywie najbardziej obawiają się konkurencji ze strony firm technologicznych (32 proc.), a przede wszystkim „Wielkiej Czwórki” – Google’a, Amazona, Facebooka i Apple’a (53 proc.).

Instytucje bankowe stoją przed wyzwaniem ciągłej sprzedaży swojej oferty. Logując się np. do aplikacji mobilnej Pekao S.A., klient widzi ofertę „Klik Gotówki”, czyli ekspresowej pożyczki, z której może skorzystać bez wychodzenia z domu. Tymczasem osoba, która wybierze aplikację finansową (oprogramowanie mobile banking) innego dostawcy, nie zobaczy już takiej propozycji.

Ważną rolę w pozyskiwaniu klienta odgrywa analityka danych, na którą w większym stopniu stawiają twórcy nowych usług finansowych. Wszystko wedle zasady, że jeśli już docierać z ofertą do konsumenta, to tylko wybierając takiego, który rzeczywiście z niej skorzysta.

Facebook zarobił fortunę dzięki spersonalizowanym reklamom, tj. uderzał z konkretną propozycją w sprofilowanego odbiorcę. Wiedzę o jego oczekiwaniach uzyskiwał dzięki informacjom, które użytkownik sam udostępniał. Tymczasem banki dopiero od niedawna uświadamiają sobie rolę mikropersonalizacji.

Libra. Jak bardzo namiesza Mark Zuckerberg?

Przy okazji Facebooka pojawia się problem konkurencji, która uderzy w sektor bankowy. Mark Zuckerberg udostępni bowiem własną kryptowalutę o nazwie Libra. W dalszej perspektywie z Librą powiązane będą produkty finansowe, jak np. kredyty, co już wyraźnie zaszkodzi bankom.

Tym bardziej, że Libra nie będzie kolejną kryptowalutą w rodzaju Bitcoina. Mark Zuckerberg stworzy w ogromnej mierze prawdziwą walutę, ale opartą na blockchainie.

Eksperci już prognozują, że Libra może stanowić zagrożenie dla stabilności globalnego systemu bankowego, a także prywatności, której zawłaszczanie stało się domeną 35-letniego multimiliardera. Z Libry skorzystają ci, którzy zainstalują na telefonie aplikację Calibra.

Waluta będzie ponadto dostępna przy użyciu komunikatorów, które należą do Facebooka – Messengera i WhatsAppa. Swoją drogą, zabawne, jak Mark Zuckerberg zacięcie monopolizuje rynek, pozbywając się większości konkurencji poprzez jej systematyczne kupowanie.

Podstawowa różnica między obecnymi kryptowalutami a Librą jest taka, że jej wartość będzie zabezpieczona aktywami. Mowa o depozytach bankowych czy obligacjach skarbowych, podczas gdy za zarządzanie odpowie konsorcjum firm, które przyłączą się do projektu. Wiąże się to z wpłatą przynajmniej 10 mln dol. w zamian za prawo głosu.

Pieniądze wyłożyły dotychczas m.in. PayPal, Spotify, Mastercard czy wielki giełdowy przegrany – Uber. Wraz ze startem kryptowaluty, liczba członków fundacji non profit Libra Association wyniesie 100 przedsiębiorstw. Rezerwy, które zapewnią członkowie konsorcjum, będą kolejno uzupełniane z pieniędzy uzyskiwanych w trakcie wymiany walut narodowych.

Libra ma szansę powodzenia, tym bardziej, że skorzystamy z niej bez uiszczania opłat. Co więcej, Libra nie będzie obarczona przesadnym ryzykiem kursowym, z którego słyną inne kryptowaluty. Przyniesie pewnie z czasem pieniądze Facebookowi, np. dzięki zapowiedzianej już ofercie kredytowej.

Niewykluczone, że gigant technologiczny odda do naszej dyspozycji rachunki bankowe – najprawdopodobniej z użyciem PSD2, zwłaszcza że Facebook poprosił już duże amerykańskie banki o podzielenie się danymi na temat sytuacji finansowej klientów (stanu konta i transakcji z kart płatniczych), choć uzasadniał to innymi pobudkami.

Fintechy już zyskują na sile, a to dopiero początek

Unijna dyrektywa PSD2, mimo że zwiększa bezpieczeństwo, np. poprzez bardziej skomplikowany proces uwierzytelniania, przede wszystkim zaostrza walkę przedsiębiorstw technologicznych i sektora bankowego, która trwa już od dłuższego czasu.

Zobaczmy chociażby, jak duże zainteresowanie zyskały w ostatnich latach takie usługi, jak N26 czy Revolut. N26 pozwala klientom prywatnym i firmom na prowadzenie mobilnego konta w euro, gdzie w ramach umowy otrzymują bezpłatną kartę Mastercard. Revolut umożliwia z kolei płacenie w 150 różnych walutach przy użyciu jednej karty – i to bez opłat, prowizji i spreadów.

Pojawienie się PSD2 niesie za sobą wysyp kolejnych aplikacji, które pomogą w zarządzaniu indywidualnymi, jak i firmowymi finansami. Przyjrzyjmy się kilku najciekawszym z nich.

Pamiętajmy przy tym, że samo gromadzenie danych z różnych rachunków przez podmioty trzecie nie jest problemem – AIS, czyli automatyczne statusowanie płatności. Lecz już usługa przelewów bankowych wymaga zezwolenia Komisji Nadzoru Finansowego – PIS, czyli inicjowanie płatności.

Wallet: lepsze zarządzanie finansami

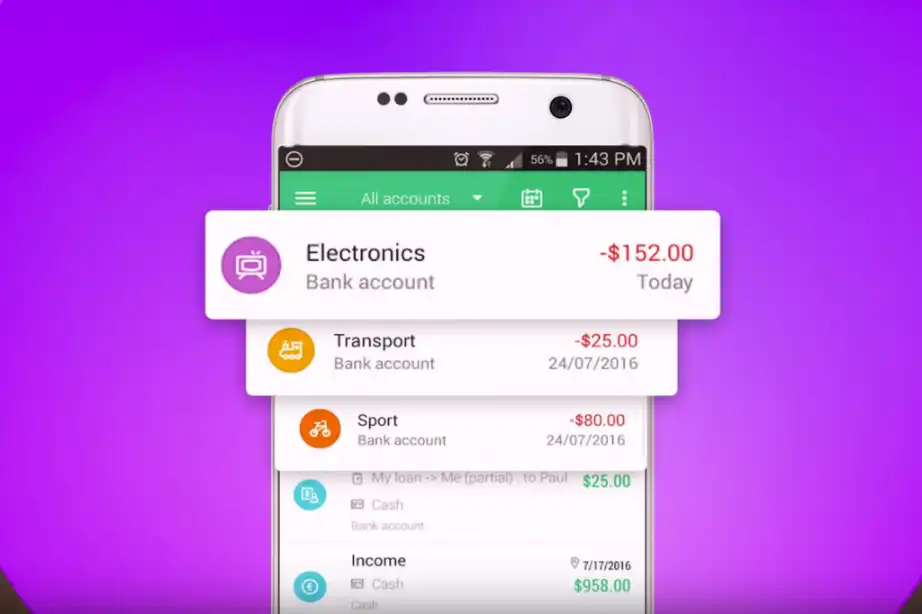

Praski start-up BudgetBakers stworzył aplikację, która pomaga użytkownikom w śledzeniu wydatków i oszczędzaniu pieniędzy. Dziś Wallet świadczy usługi dla klientów na całym świecie, zyskując największe zainteresowanie na rynkach amerykańskim, rosyjskim i indonezyjskim.

Aplikacja zgromadziła już ponad 300 tys. aktywnych użytkowników i została pobrana ponad trzy mln razy.

Wallet pozwala na elastyczne planowanie budżetu i śledzenie wydatków. Dzięki aplikacji zarządzamy finansami z uwzględnieniem różnych walut i instytucji finansowych.

Wallet zaprojektowano tak, by użytkownicy mogli planować swoje finanse nawet w perspektywie kilku lat. Funkcją, która wpasowuje się w politykę PSD2, jest możliwość udostępniania wybranych kont osobom, do których mamy zaufanie.

BudgetBakers to jeden z nielicznych fintechów, które uzyskały licencję od Narodowego Banku Czeskiego. Licencja gwarantuje Wallet bezpośrednie połączenie z danymi w interfejsach API (api dla bankowości biznesowej).

Po wyrażeniu zgody przez klienta, Wallet automatycznie otrzyma informacje o transakcjach prosto z banków.

– Dotychczas banki miały monopol na dane transakcyjne swoich klientów, teraz zaś będą udostępniać je fintechom, co poprawi innowacyjność w finansach. Do tego właśnie dążyła Komisja Europejska poprzez dyrektywę PSD2.

Chcemy nadal rozwijać Wallet przy możliwie największej liczbie innowacji finansowych. Dlatego też jako jedni z pierwszych złożyliśmy wniosek o licencję już w styczniu ubiegłego roku – mówi Michal Kratochvíl, dyrektor generalny BudgetBakers.

Wallet obsługuje obecnie w Polsce następujące banki: Alior Bank, Bank Zachodni, Idea Bank, ING Bank, mBank i Bank Millennium.

Token Open Banking w Polsce: otrzymuj pieniądze na czas

Token Open Banking, dziecko przedsiębiorcy z Doliny Krzemowej, Steve’a Kirscha, to otwarta platforma bankowa, która otrzymała od inwestorów w czerwcu tego roku 16,5 mln dol.

Powstałe w 2015 r. przedsięwzięcie pomaga w agregowaniu informacji o koncie klienta z wielu zewnętrznych źródeł (AIS), a także inicjowaniu bezpośrednich płatności bankowych i obniżaniu kosztów ich akceptacji (PIS). Z platformą obecnie jest połączonych ponad cztery tysiące banków.

Token Open Banking wykroczył poza zwykłą platformę danych, ponieważ opracował własną kryptowalutę Token X, tyle że opartą na „realnym” pieniądzu.

W sytuacji, gdy sprzedajemy towary lub usługi online konsumentom albo innym firmom, otrzymywanie terminowych płatności transgranicznych jest dla nas priorytetem. Token Open Banking i Token X pozwalają zmniejszyć wydatki, a także dokonywać natychmiastowych transakcji.

HSBC Mobile Banking: finanse w większym ujęciu

Międzynarodowy bank HBSC, który ma oddział korporacyjny także w Polsce, udostępnił aplikację HSBC Mobile Banking. W samej Wielkiej Brytanii pobrało ją ponad 300 tys. użytkowników, którzy zyskali tym samym dostęp do wszystkich kont bankowych w jednym miejscu, co dotyczy także konkurencji HBSC – Barclays i Lloyds.

HSBC Mobile Banking zawiera wiele ciekawych funkcji. Pozwala m.in. na kategoryzację wydatków czy otrzymywanie informacji, ile pieniędzy zostanie nam po opłaceniu rachunków.

Rama Bhatia, który odpowiada za cyfrowy biznes HSBC w UK i Europie, przyznaje, że użytkownicy kochają to, że dzięki ich aplikacji widzą swoje finanse w większym ujęciu.

Rama Bhatia ponadto przekonuje, że liczy na wykorzystanie danych klientów i sztucznej inteligencji w celu ułatwienia im dostępu do kredytów. – Myślę, że długoterminową wizją sektora bankowego jako całości jest zapewnienie bardzo przewidywalnego, kontekstowego dostępu do kredytu niezwiązanego z produktami jako takimi – twierdzi Rama Bhatia.

Sztuczna inteligencja pozwoli więc na spersonalizowanie oferty tak, by była jak najbardziej dopasowana do potrzeb indywidualnego odbiorcy.

Tak wygląda proces rejestracji w HBSC Mobile Banking.

Lookout App Defense SDK: dodatkowa ochrona

PSD2 sprawia, że proces uwierzytelniania i dokonywania transakcji płatniczych wymaga jeszcze silniejszych zabezpieczeń niż dotychczas. Dyrektywa ma na celu zapewnienie nam m.in. większego bezpieczeństwa, co daje też pole do popisu Lookout App Defense SDK – aplikacji, która oferuje tzw. proaktywną ochronę, tym ważniejszą, gdy mowa o pieniądzach firmy.

68 proc. operacji bankowych jest dokonywanych obecnie za pomocą aplikacji mobilnych. Komisja Europejska liczy, że wprowadzając nową dyrektywę, mobilna bankowość stanie się bardziej zintegrowana, bezpieczniejsza, a także wydajniejsza.

Zewnętrzne aplikacje nie odbędą się bez mechanizmu monitorowania oznak złośliwego oprogramowania (malware), ale dodatkowe zabezpieczenie jest nie mniej potrzebne.

Lookout App Defense SDK już podczas procesu aktywacji i uwierzytelniania skanuje smartfon w poszukiwaniu m.in. malware. W razie niebezpieczeństwa aplikacja przeciwdziała trojanom, botom czy oprogramowaniu szpiegującemu.

Co więcej, Lookout jest zintegrowana z TEE (The Trustonic Trusted Execution Environment), które zapewnia dodatkową ochronę, umożliwiając przechowywanie poufnych danych w „bezpiecznej enklawie” telefonu.

Kto jeszcze tworzy aplikacje biznesowe oparte o PSD2?

Choć PSD2 stwarza wiele nowych możliwości biznesowych, przygotowując ten artykuł, znalazłem tylko cztery wiarygodne aplikacje warte uwagi i prezentacji.

W Polsce doświadczenie w PSD2 ma tylko garstka firm. Wśród nich jest również The Story – software house zajmuje się obecnie projektowaniem i specyfikowaniem wymagań aplikacji biznesowej opartej o PSD2 oraz usługi AIS, PIS i CAF.

Fotografia tytułowa: Henry Burrows / Flickr.com / https://bit.ly/2ZiWYcX / CC BY-SA 2.0