Die PSD2 kommt bald. Die Banken haben bis zum 14. September 2019 Zeit, sich an die europäische Richtlinie anzupassen — ab diesem Zeitpunkt wird ein echter Kampf zwischen traditionellen Finanzinstituten und FinTech beginnen.

Die Situation spitzt sich zu, zumal sich Facebook auf den Gang auf den Finanzmarkt vorbereitet. Bislang sind jedoch nur eine Handvoll Anwendungen, die PSD2 nutzen, von Interesse.

Die Finanzbranche hat sich in den letzten Jahren stark verändert. Der Hauptgrund dafür ist die digitale Transformation. Eines der weltweit führenden Finanzinstitute, die Deutsche Bank, hat vor kurzem angekündigt, dass sie sich von 20.000 Mitarbeitern weltweit trennen will.

In Polen sieht die Tendenz ähnlich aus. Die Bank Pekao S.A. führte 2018 das "Voluntary Departure Program" durch, an dem 915 Personen teilnahmen und das sich an Mitarbeiter richtete, die sich auf den Ruhestand vorbereiteten. Bis zum 31. Oktober 2019 plant die Bank wiederum die Entlassung von bis zu 950 Mitarbeitern.

Dies wird nicht nur durch die Probleme der Finanzindustrie, sondern auch durch den technologischen Wandel beeinflusst. Die Mehrheit der Kunden, die vor Jahren ihre Angelegenheiten in einer Bankfiliale erledigten, tun dies heute mit einem Smartphone oder Computer.

Weitere Veränderungen im Bankwesen kündigen sich durch die Richtlinie PSD2 (Payment Services Directive 2) der Europäischen Union an, die es den Bankkunden ermöglichen wird, Anwendungen von Dritten zu nutzen.

Es wird beispielsweise möglich sein, drei Bankkonten (z.B. Bank Pekao S.A., Millennium Bank und mBank) an einem Ort zu verwalten, sowohl was die Überprüfung des Kontostandes, die Transaktionshistorie als auch die Durchführung von Zahlungen betrifft.

Schafft PSD2 Wettbewerb für Banken?

Die neuen Vorschriften werden sich auf die Struktur des gesamten Marktes auswirken. 41 % der Bankenvertreter gaben zu, dass im ersten Jahr nach der Umsetzung der PSD2 ihre Hauptkonkurrenz andere Banken sein werden. In den nächsten drei Jahren machen sie sich jedoch am meisten Sorgen über den Wettbewerb durch Technologieunternehmen (32 %) und insbesondere durch die "Big Four" — Google, Amazon, Facebook und Apple (53 %).

Bankinstitute stehen vor der Herausforderung, ihre Angebote kontinuierlich zu verkaufen. Beim Einloggen in die mobile App von Pekao sieht der Kunde beispielsweise das Angebot eines Expresskredits, den er nutzen kann, ohne das Haus zu verlassen. In der Zwischenzeit wird derjenige, der sich für eine Finanzanwendung (mobile Banking-Software) eines anderen Anbieters entscheidet, ein solches Angebot nicht sehen.

Die Datenanalyse spielt eine wesentliche Rolle bei der Kundenakquise, und die Entwickler neuer Finanzdienstleistungen setzen verstärkt auf sie. All dies beruht auf dem Grundsatz, dass Sie, wenn Sie den Verbraucher bereits mit einem Angebot ansprechen, nur denjenigen auswählen, der es auch nutzen wird.

Facebook hat dank personalisierter Anzeigen ein Vermögen gemacht, d. h. es hat einem profilierten Kunden ein spezifisches Angebot gemacht. Die Erwartungen der Benutzer wurden anhand der von ihnen selbst bereitgestellten Informationen ermittelt. In der Zwischenzeit haben die Banken erst vor kurzem die Bedeutung der Mikropersonalisierung erkannt.

Diem (Libra). Wie sehr wird Mark Zuckerberg die Dinge aufmischen?

Mit Facebook kommt das Problem des Wettbewerbs, das den Bankensektor betrifft. Denn Mark Zuckerberg wird seine eigene Kryptowährung Diem (Libra) auf den Markt bringen. Längerfristig werden Finanzprodukte wie Kredite an Diem gekoppelt sein, was den Banken spürbar schaden wird.

Zumal Diem keine weitere Bitcoin-ähnliche Kryptowährung sein wird. Mark Zuckerberg wird weitgehend eine echte Währung schaffen, die jedoch auf der Blockchain basiert.

Experten sagen voraus, dass Diem die Stabilität des globalen Bankensystems und die Privatsphäre bedrohen kann, deren Aneignung die Domäne des 35-jährigen Multimilliardärs geworden ist. Diem wird von denjenigen genutzt, die die Calibra-App auf ihrem Telefon installieren.

Außerdem wird die Währung in den zu Facebook gehörenden Messengern — Messenger und WhatsApp — verfügbar sein. Übrigens ist es amüsant, wie Mark Zuckerberg den Markt heftig monopolisiert, indem er die meisten Konkurrenten durch systematische Aufkäufe aus dem Weg räumt.

Der Hauptunterschied zwischen den aktuellen Kryptowährungen und Diem besteht darin, dass der Wert durch Vermögenswerte gesichert wird. Es handelt sich um Bankeinlagen oder Staatsanleihen, während ein Konsortium von Unternehmen, das sich an dem Projekt beteiligt, für die Verwaltung zuständig sein wird. Dabei geht es um eine Zahlung von mindestens 10 Millionen Dollar als Gegenleistung für das Wahlrecht.

Bislang haben unter anderem PayPal, Spotify, Mastercard und der große Börsenverlierer Uber Geld zur Verfügung gestellt. Mit der Einführung der Kryptowährung wird die Zahl der Mitglieder der gemeinnützigen Stiftung Diem Association 100 Unternehmen erreichen. Die von den Konsortiumsmitgliedern zur Verfügung gestellten Reserven werden sukzessive durch Gelder aufgefüllt, die beim Umtausch von Fremdwährungen erzielt werden.

Diem wird wahrscheinlich erfolgreich sein, zumal die Kunden davon profitieren, ohne eine Gebühr zu zahlen. Außerdem ist Diem nicht dem übermäßigen Wechselkursrisiko ausgesetzt, für das andere Kryptowährungen bekannt sind. Wahrscheinlich wird es Facebook im Laufe der Zeit Geld bringen, zum Beispiel durch das bereits angekündigte Kreditangebot.

Der Tech-Gigant könnte uns Bankkonten zur Verfügung stellen — höchstwahrscheinlich mithilfe von PSD2, zumal Facebook bereits große US-Banken gebeten hat, Daten über die finanzielle Situation der Kunden (Kontostände und Zahlungskartentransaktionen) weiterzugeben. Sie begründete dies jedoch mit anderen Motiven.

FinTechs sind bereits auf dem Vormarsch, und das ist erst der Anfang

Die europäische Richtlinie PSD2 erhöht zwar die Sicherheit, z.B. durch ein komplexeres Authentifizierungsverfahren, verschärft aber in erster Linie den schon lange andauernden Kampf zwischen Technologieunternehmen und dem Bankensektor.

Sehen Sie nur, wie viel Interesse Dienste wie N26 oder Revolut in den letzten Jahren gewonnen haben. N26 ermöglicht es Privatkunden und Unternehmen, ein Mobilfunkkonto in Euro zu haben, und sie erhalten eine kostenlose Zahlungskarte von Mastercard als Teil des Geschäfts. Revolut ermöglicht es Benutzern, in 150 verschiedenen Währungen mit einer einzigen Zahlungskarte zu bezahlen — ohne Gebühren, Provisionen oder Spreads.

Das Erscheinen der PSD2 bringt eine weitere Flut von Anwendungen mit sich, die bei der Verwaltung der Finanzen von Privatpersonen und Unternehmen helfen werden. Werfen wir einen Blick auf die interessantesten davon.

Denken Sie daran, dass die bloße Erfassung von Daten aus verschiedenen Konten durch Dritte kein Problem darstellt — Automatic Identification System (AIS).

Für den Überweisungsdienst ist jedoch eine Genehmigung der Kommission für Finanzaufsicht erforderlich — Payment Initiation Service (PIS).

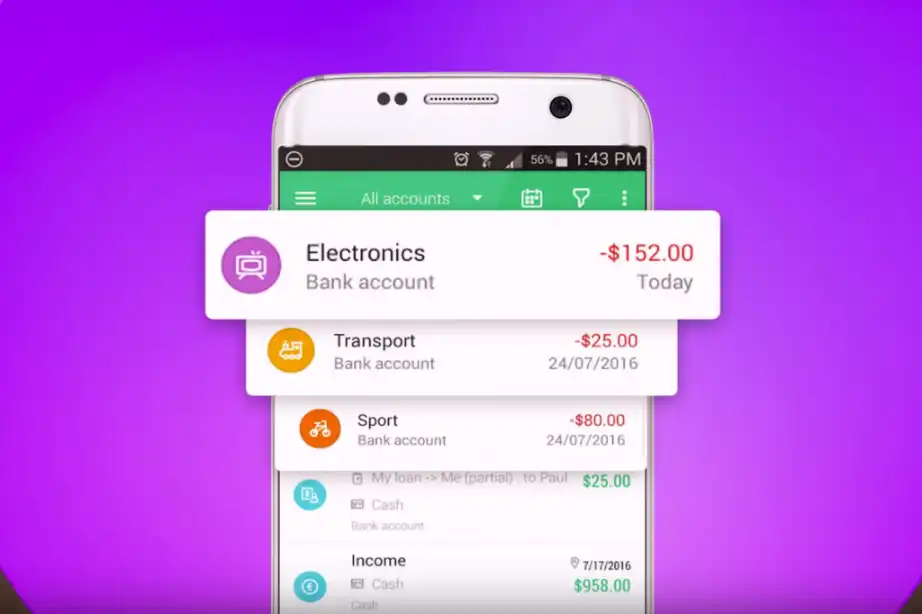

Wallet: verbesserte Finanzverwaltung

Das Prager Start-up BudgetBakers hat eine App entwickelt, die den Benutzern hilft, ihre Ausgaben zu verfolgen und Geld zu sparen. Heute bietet Wallet Dienstleistungen für Kunden auf der ganzen Welt an, wobei das größte Interesse auf dem amerikanischen, russischen und indonesischen Markt besteht.

Die Anwendung hat über 300.000 aktive Benutzer und wurde über 3 Millionen Mal heruntergeladen.

Wallet ermöglicht es den Benutzern, Budgets zu planen und Ausgaben flexibel zu verfolgen. Dank der Anwendung können sie ihre Finanzen unter Berücksichtigung verschiedener Währungen und Finanzinstitute verwalten.

Wallet ist so konzipiert, dass die Benutzer ihre Finanzen auch über mehrere Jahre hinweg planen können. Eine Funktion, die der PSD2-Politik entspricht, ist die Möglichkeit, ausgewählte Konten mit vertrauenswürdigen Personen zu teilen.

BudgetBakers ist eines der wenigen FinTechs, die eine Lizenz der tschechischen Nationalbank erhalten haben. Diese Lizenz garantiert Wallet die direkte Verbindung mit Daten in APIs (API für Business Banking).

Sobald der Kunde sein Einverständnis gegeben hat, erhält Wallet automatisch Transaktionsdaten direkt von den Banken.

"Bislang hatten die Banken ein Monopol auf die Transaktionsdaten ihrer Kunden, doch nun werden sie diese Daten den FinTech-Unternehmen zur Verfügung stellen, was die Innovation im Finanzbereich verbessern wird. Genau das hat die Europäische Kommission mit der PSD2-Richtlinie angestrebt.

Wir wollen Wallet mit so vielen Finanzinnovationen wie möglich weiter entwickeln. Deshalb waren wir unter den ersten, die im Januar 2018 eine Lizenz beantragt haben", sagt Michal Kratochvíl, CEO von BudgetBakers.

Wallet unterstützt derzeit die folgenden Banken in Polen: Alior Bank, Bank Zachodni, Idea Bank, ING Bank, mBank und Bank Millennium.

Token Open Banking: Geld pünktlich erhalten

Token Open Banking, die Idee des Silicon-Valley-Unternehmers Steve Kirsch, ist eine Open-Banking-Plattform, die im Juni 2019 16,5 Millionen US-Dollar von Investoren erhielt.

Das 2015 gegründete Unternehmen hilft bei der Zusammenführung von Kundenkontoinformationen aus verschiedenen externen Quellen (AIS) sowie bei der Initiierung direkter Bankzahlungen und der Reduzierung ihrer Akzeptanzkosten (PIS). Mehr als viertausend Banken sind derzeit an die Plattform angeschlossen.

Token Open Banking geht über eine gewöhnliche Datenplattform hinaus, denn es hat seine eigene Kryptowährung Token X geschaffen, die allerdings auf "echtem" Geld basiert.

Wenn jemand online Waren oder Dienstleistungen an Privatpersonen oder Unternehmen verkauft, ist der rechtzeitige Eingang grenzüberschreitender Zahlungen für ihn eine Priorität.

Token Open Banking und Token X ermöglichen es ihnen, Kosten zu senken und sofortige Transaktionen durchzuführen.

HSBC Mobile Banking: Finanzen in größerem Maßstab

Die HSBC International Bank, die auch eine Niederlassung in Polen hat, hat die Anwendung HSBC Mobile Banking veröffentlicht. Allein im Vereinigten Königreich haben mehr als 300.000 Benutzer das Programm heruntergeladen und damit Zugang zu allen Bankkonten an einem Ort erhalten, einschließlich der HSBC-Konkurrenz, Barclays und Lloyds.

HSBC Mobile Banking hat viele interessante Funktionen. Es ermöglicht den Benutzern u. a., ihre Ausgaben zu kategorisieren und Informationen darüber zu erhalten, wie viel Geld ihnen nach dem Bezahlen ihrer Rechnungen noch zur Verfügung steht.

Raman Bhatia, der bei HSBC in Großbritannien und Europa für das digitale Geschäft zuständig war, gab zu, dass die Benutzer es lieben, dass sie dank ihrer Anwendung ihre Finanzen in einem größeren Maßstab sehen können.

Darüber hinaus setzt Raman Bhatia auf die Nutzung von Kundendaten und künstlicher Intelligenz, um den Kunden den Zugang zu Krediten zu erleichtern. "Ich denke, die langfristige Vision für den Bankensektor als Ganzes ist es, einen sehr vorhersehbaren, kontextbezogenen Zugang zu nicht produktbezogenen Krediten zu bieten", erklärt er.

Künstliche Intelligenz wird es Unternehmen ermöglichen, Angebote so zu personalisieren, dass sie so gut wie möglich auf die individuellen Bedürfnisse des Empfängers zugeschnitten sind.

So sieht der Registrierungsprozess bei HSBC Mobile Banking aus.

Lookout App Defense SDK: zusätzlicher Schutz

Die PSD2 macht für die Authentifizierung und den Zahlungsverkehr noch stärkere Sicherheitsmerkmale als bisher erforderlich. Die Richtlinie zielt unter anderem darauf ab, für mehr Sicherheit zu sorgen, was eine hervorragende Gelegenheit für das Lookout App Defense SDK ist, eine Anwendung, die einen sogenannten proaktiven Schutz bietet, der umso wichtiger ist, wenn es um das Geld des Unternehmens geht.

68 % der Bankgeschäfte werden derzeit mithilfe von mobilen Anwendungen abgewickelt. Die Europäische Kommission hofft, dass mit der Einführung der neuen Richtlinie das mobile Banking integrierter, sicherer und effizienter wird.

Externe Anwendungen werden nicht ohne einen Mechanismus zur Überwachung auf Anzeichen von Malware (bösartiger Software) erstellt, aber zusätzliche Sicherheit ist nicht weniger notwendig.

Das Lookout App Defense SDK scannt das Smartphone u.a. bereits während des Aktivierungs- und Authentifizierungsprozesses auf Malware.

Im Gefahrenfall bekämpft die Anwendung Trojaner, Bots oder Spyware.

Darüber hinaus ist Lookout mit TEE (The Trustonic Trusted Execution Environment) integriert, das zusätzlichen Schutz bietet, indem es die Speicherung sensibler Daten in der "sicheren Enklave" des Telefons ermöglicht.

Wer entwickelt noch PSD2-basierte Geschäftsanwendungen?

Obwohl PSD2 viele neue Geschäftsmöglichkeiten schafft, habe ich bei der Vorbereitung dieses Artikels nur vier glaubwürdige Anwendungen gefunden, die es wert sind, beachtet und vorgestellt zu werden.

In Polen haben nur eine Handvoll Unternehmen Erfahrung mit PSD2. In The Story haben wir uns mit dem Gestalten und Spezifizieren von Anforderungen an eine Geschäftsanwendung auf der Grundlage von PSD2 und AIS-, PIS- und CAF-Diensten beschäftigt.

Hero shot: Henry Burrows / Flickr.com / https://bit.ly/2ZiWYcX / CC BY-SA 2.0